炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

安佑生物IPO前分红11亿拟募2亿补流

增收不增利主营毛利率两年半降7个点

业绩并不稳定的安佑生物科技集团股份有限公司二次闯关IPO。

深交所官网显示,安佑生物IPO于近日恢复审核并更新了招股书。2016年3月,安佑生物首次递交上市申请,最后以失败告终。此次IPO公司拟募集资金11.04亿元,投向11个项目,其中包括玉溪安佑年产20万吨饲料项目等9个饲料项目,以及数字化智能平台技术改造项目、补充流动资金。其中拟将2亿元募集资金投向补充流动资金项目。

长江商报记者查阅招股书发现,近年来安佑生物营收不断在增长,但归母净利润逐年下滑。同时,公司的主营业务毛利率波动下滑,两年半降6.64个百分点。在降增收不增利的情况下,公司三年半累计分红逾11亿元,与此次拟募资额接近。此外,公司产能利用率在六成左右仍募资扩产。

又一券商大佬重磅发声!建议IPO暂停

三天时间,三个重磅级人物轮番发声,他们的共同建议就是让IPO先停一停,所谓“长江禁渔”。

1月6日,在2024中国资本市场论坛上,中国人民大学国家金融研究院院长、中国资本市场研究院院长吴晓求表示,强大的资本市场不是说有多少家上市公司,5300多家已经很多很多了,如何让市场稳定下来,这是当前政策最重要的重点,缓一缓IPO让市场喘口气,没什么不可以。

他表示,同时也回过头来看一看这几年走的路,哪些对,哪些需要改革,这些年的上市公司巡视一下究竟怎么样。吴晓求说道:“我们有的是时间,我们不要着急,我认为停一停挺好的”。

吴晓求之后,大约是1月7日,投资大佬葛卫东在朋友圈发起控诉,他除了抱怨外资走的坚决和我们市场没有回购,并建议国家强制让两桶油、银行、茅台回购。此外,他还着重提到了新股上市。

他表示,国外估值明明都比A股高,也没多少企业IPO,而我们全球估值最低,挤破头IPO,已经上市的还要拆分上市,很多国企根本不缺钱,把一堆不需要上市的推向市场。但他们有钱也不愿意回购。

宏柏新材上市后关联交易重启

另一关联方却难“脱”关系

从2022年6月起,江西宏柏新材料股份有限公司的股价就进入了水逆,一路震荡下跌。尽管宏柏新材采取了实控人增持股票的措施来挽救股价,但依旧挽留不了投资者出走的心。

受行业周期性影响,去年前三季度,宏柏新材实现营业收入102,659.36万元,同比下滑23.80%;实现净利润5,155.98万元,同比下滑83.80%。下游客户降低原材料库存量,采购需求不旺,宏柏新材调低主要产品价格,导致利润断崖式下滑,将前两年的高速增长按下暂停键。

宏柏新材曾经为上市而规范、减少关联交易,但2020年8月在上交所主板挂牌上市后,与一关联方世龙实业再续前缘,重启交易。

宏柏新材的股东名单中有世龙实业的重要人物。其中第三大股东南昌龙厚实业有限公司、第四大股东新余市宝隆企业管理中心背后的实控人是汪国清,间接持有宏柏新材14.55%股权。汪国清目前是世龙实业的董事长兼总经理,并且间接持有世龙实业的股份。吴华是宏柏新材的第五大股东,直接持有6.13%的股权,同时也是世龙实业的间接自然人股东。

宏柏新材与世龙实业的交易由来已久。早在世龙实业申报IPO时,报告期内宏柏新材就已成为世龙实业的关联方。世龙实业既向宏柏新材采购盐酸,又销售蒸汽、氢气、烧碱等产品。宏柏新材当时与世龙实业处于同一工业园区内,且对世龙实业存在一定依赖。2015年3月,世龙实业在深交所主板上市后,双方的交易依然延续。

医药产业链,净利润4109万,科创板IPO

苏州赛分科技股份有限公司科创板IPO即将上会。公司致力于研发和生产用于药物分析检测和分离纯化的液相色谱材料。

2022年,公司营业收入为21,277.3万元,扣非净利润为4,109.19万元。2022年,赛分科技国内分析色谱市场占有率约为5.68%,工业纯化市场占有率约为0.98%,生物大分子色谱介质市场占有率约为1.25%。

2020年,发行人通过员工注册的两家公司转贷,经上交所追问将其认定为关联方。报告期内,部分客户关联方入股,次年相关客户对其贡献的收入大幅增长。

根据招股说明书显示,2022年7月15日,子公司扬州赛分因环保问题被主管部门行政处罚;2022年8月24日,发行人因安全设备安装不符合国家标准的情形被行政处罚;2023年4月17日,子公司美国赛分因危废存放不合规被特拉华州自然资源和环境控制部行政处罚;2023年2月17日,发行人因填报货物原产地申报国信息错误被苏州海关行政处罚。

长久股份:新业务线超99%收入来自关联方逾70家客户仅1家系独立三方

汽车流通,是汽车行业中连接汽车制造商与汽车终端用户的关键步骤。截至2022年底,国内汽车经销商集团百强拥有6,600多家汽车经销商,约占汽车经销商总数的22%,市场分散。在此背景下,2024年1月9日,长久股份有限公司成功在香港联交所挂牌,发行价为5.95港元/股,上市首日涨16.13%,收盘价为6.91港元/股。

另一方面,近年来,长久股份来自第一大供应商采购占比高企,曾一度超八成,同时其分包成本占比重逾八成。此外,长久股份贸易应收款项逐年攀升至超亿元、资产负债率走高的情形值得关注。值得关注的是,2022年,长久股份开展新业务线汽车经销商运营管理服务,而该业务超99%的收入来自关联方,且超70家客户中仅一家系独立第三方。

硅数股份无实控人净亏损超8000万

存货周转率连年下滑远弱同行

1月6日,冲刺科创板的硅谷数模半导体股份有限公司针对审核问询函进行了回复。硅数股份保荐机构为中信建投证券,此次上市计划募集资金15.15亿元。

作为近年来炙手可热的半导体企业,从招股书及审核问询函回复来看,硅数股份净亏损严重,存货飙升且周转率连年下滑。

招股书显示,硅数股份无控股股东及实际控制人,目前,公司的第一大股东为上海鑫锚企业管理咨询有限公司,目前持股比例为17.74%。天眼查显示,硅数股份股东数高达50位,股权较为分散。

硅数股份招股书还停留在2023年5月31日。2020年-2022年,硅数股份实现营收分别为6.55亿元、8.40亿元和8.95亿元,归母净利润分别为2566.57万元、7984.70万元和1.13亿元,扣非后归母净利润分别为1286.97万元、9359.28万元和5838.67万元。

也就是说,2022年硅数股份扣非归母净利润下滑明显。更为严峻的是2023年上半年,在回复审核问询函中,公司表示,2023年上半年实现营收2.17亿元,归母净利润为-5842.17万元,扣非归母净利润为-8370.18万元。

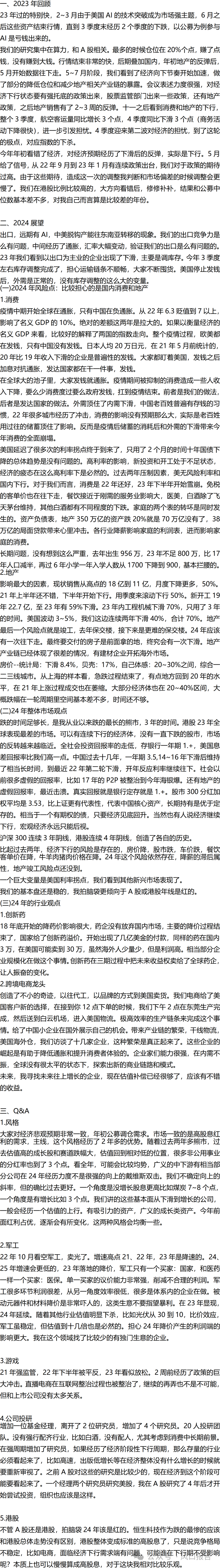

2023年山东IPO大盘点:

18家上市41家排队17家撤回

2023年度,山东有18家企业成功登陆A股市场,另外还有41家拟IPO企业排队上市,后备力量充足。

值得关注的是,在18家IPO鲁企中,有17家公司处于战略新兴产业。得益于产业升级,省会济南2023年度开始崛起,成为山东IPO数量最多的地市。

同时,2023年度有17家鲁企主动撤回IPO,主要是存在业绩下滑、板块定位不符、内控不规范、所处行业不被政策支持等问题。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>> 海量资讯、精准解读,尽在本站财经APP

海量资讯、精准解读,尽在本站财经APP - IPO速递 | 一图看懂Amer Sports招股说明书 2024-01-10 16:38:54

- 古茗还是蜜雪冰城 2024-01-10 16:23:31

- 快狗打车,风雨飘摇 2024-01-10 16:06:56

- 国盛量化 | 什么信号会让我们下调红利策略的评级?.... 2024-01-10 15:35:04

- 高瓴关键时刻又出手!“盯上”这只个股!公司股价正在逆市创新高…….... 2024-01-10 15:18:17